Архив новостей Архив новостей

Библиотека Библиотека

|

Обзор рынка пива Екатеринбурга.

Журнал «Russian food & drinks» №5,

2005

В марте 2005 года специалисты регионального центра маркетинговых исследований

"Прома" методами экспертного интервью и телефонного опроса населения провели

обзорное исследование екатеринбургского рынка пива.

В число экспертов

вошли крупные екатеринбургские поставщики и дистрибьюторы пивной продукции,

такие как ЗАО ТД "Марко Поло", ООО ТК "Кредос", ООО "Омега Бир". Также был

проведен опрос населения Екатеринбурга в возрасте 18-60 лет: выборка составила

600 человек и является репрезентативной по полу, возрасту, а также району

проживания респондентов.

По оценкам экспертов, общий рост объемов

продаж пива в Екатеринбурге за последний год составил порядка 10-12%. В

ближайшем будущем, согласно прогнозам, темпы роста не будут превышать 5-7% в

год.

Специалисты ведущих компаний, занимающихся дистрибьюцией пива на

рынок Екатеринбурга и области, а также на рынки других областей Уральского

региона, отмечают, что сегодня в таких городах, как Екатеринбург, Пермь и

Челябинск, уровень потребления этого напитка выше среднероссийского и отстает

только от Москвы и Санкт-Петербурга. Такая ситуация является привлекательной для

производителей и поставщиков, как отечественных, так и иностранных.

Что касается компаний, работающих на пивном рынке Екатеринбурга, то здесь

наблюдается следующая тенденция: уменьшается количество мелких игроков - как

производителей, так и поставщиков. В настоящее время практически 70% рынка

контролируют несколько дистрибьюторов, которые поставляют на Урал практически

всю ассортиментную линейку пива. К таким компаниям можно отнести уже

упоминавшихся екатеринбургских поставщиков "Кредос", "Марко Поло" и "Омега Бир",

а также ЗАО "Юнилэнд-Екатеринбург".*

Эксперты особо подчеркнули, что

в настоящее время на рынке значительно увеличивается доля импортного и

лицензионного пива, а темпы роста его продаж уже превышают темпы роста продаж

российского пива. Они объясняют это улучшением материального положения населения

и, как следствие, изменениями некоторых культурных аспектов потребления пива: за

качество и сервис люди готовы платить больше.

Сегодня совокупная доля

импортного и лицензионного пива в розничных продажах в среднем составляет 5-6% в

натуральном и порядка 10-15% в денежном выражениях. На предприятиях

общественного питания эти показатели в два раза больше.

В то же время

доля непосредственно импортного пива, т.е. поставляемого из-за границы,

составляет 1-2% от объема розничных продаж.

По мнению

екатеринбургских экспертов, производители пива федеральных марок очень

щепетильно подходят к выбору поставщиков, тем самым обеспечивая выполнение

следующих мер по защите репутации своей продукции.

Первое условие

работы с поставщиками - это правильное ценовое позиционирование, т.е. пиво не

должно продаваться дороже, а главное - дешевле определенной цены, не должно быть

"ценового слива".

Второе - качественная представленность торговой

марки, т.е. пиво должно продаваться в хороших магазинах с широким географическим

покрытием.

Третье - рекламная поддержка.

Продажи пива, как

известно, подвержены сезонным колебаниям, пик которых приходится на летний

период. Существенный рост продаж также отмечается перед Новым годом и другими

праздниками. По итогам многолетних наблюдений, хуже всего пиво покупают в

феврале, а лучше всего - в июле, когда объемы продаж могут вырасти более чем в

1,5 раза по сравнению с зимним сезоном. При этом отмечается, что российское пиво

более подвержено сезонным колебаниям, чем импортное, а перед летним сезоном

каждая компания старается сделать стратегические запасы пива уже известных

марок.

Стабильность продаж импортного пива эксперты обосновывают

культурой потребления: любители импортного пива, в основном, пьют его дома либо

в местах общественного питания.

В целом, екатеринбургский рынок пива

очень жестко структурирован: в каждом из сегментов есть серьезные игроки и,

следовательно, торговые марки, продукция которых пользуется спросом постоянных

потребителей. Таким образом, вывод новой марки в настоящее время сопровождается

очень серьезными затратами. Со стороны торговых точек решение о поставке

принимается с учетом репутации производителя и поставщика. Что же касается

потребителя, то эксперты отмечают, что в Екатеринбурге много новаторов, т.е.

интерес к новинкам есть, особенно это касается среднего и "премиум"

сегментов.

Иными словами, в Екатеринбург легко зайти с новой маркой,

но трудно удержаться, так как в условиях большого разнообразия пивной продукции

потребитель предъявляет все большие требования к качеству товара - его вкусовым

свойствам, крепости, внешнему виду самого пива (цвету, пенности) и к упаковке. В

условиях жесткой конкуренции с рынка уходит пиво тех производителей, которые

делают основную ставку не на качество продукции, а на второстепенные аспекты и у

которых нет четкого позиционирования и грамотной программы

продвижения.

Результаты опроса активных потребителей, которые пьют

пиво не реже одного раза в месяц, свидетельствуют, что из них большинство -

52,5% - потребляют рассматриваемый напиток не реже одного раза в неделю, причем

17% опрошенных делают это каждый или почти каждый день (табл. 1). Следует также

отметить, что мужчины в 1,5 раза чаще потребляют пиво, чем

женщины.

При выборе пива ключевым фактором для

потребителей являются вкусовые качества напитка - это отметили 83% респондентов.

Стоимость занимает вторую ступень - ее назвали 31,1% потребителей, крепость

находится на третьей позиции - 14,3% опрошенных. Цвет пива и

страна-производитель набрали примерно одинаковое число голосов - 9 и 8,5%,

соответственно (рис. 1).

Что касается предпочтений потребителей по видам (в зависимости от крепости

напитка) и сортам (в зависимости от цвета) пива, то около 60% екатеринбуржцев

выбирают классическое (обычное) по крепости пиво, легкое пьют 30% респондентов,

крепкое - всего 9%, а безалкогольное - только 1,5% опрошенных.**

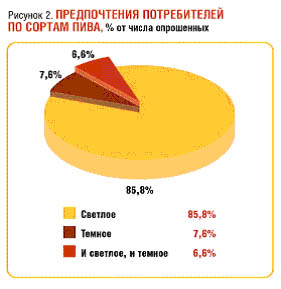

При этом подавляющее

большинство участников опроса - почти 86% - любят светлое пиво, на долю

почитателей темного пива пришлось всего лишь 7,6%, а еще 6,6% респондентов

предпочитают темное и светлое пиво в равной мере (рис. 2).

Эксперты также подтверждают тот факт, что светлое пиво является наиболее

предпочтительным. Что касается потребления темного пива, то здесь наблюдаются

различия в зависимости от ситуации потребления и сегментов дистрибьюции. Так,

специалисты подчеркивают, что розничные объемы продаж темного пива в среднем

составляют около 6-7%, что соответствует аналогичному показателю

потребительского опроса. В то же время объемы реализации темного пива на

предприятиях общественного питания составляют 15% и при этом стабильно

растут.

Как уже отмечалось ранее, одной из тенденций рынка пива на

текущий момент является его концентрация в руках крупных игроков. Следовательно,

согласно прогнозам специалистов данного рынка, на полках магазинов продолжит

сокращаться число неизвестной продукции мелких производителей, и останется лишь

пиво известных торговых марок крупных игроков. По мнению специалистов, основной

объем продаж пива идет через торговые сети, которые анализируют долю рынка

продукции предлагаемых на продажу марок, их позиционирование, известность и

лояльность покупателей и с учетом полученных результатов принимают решение о

работе с тем или иным товаром.

В ходе исследования, по изменяющимся

показателям известности и лояльности потребителей к торговым маркам в

определенный период времени, были проанализированы тенденции поведения

покупателей. Высокие показатели известности и лояльности свидетельствуют о

конкурентных преимуществах торговой марки.

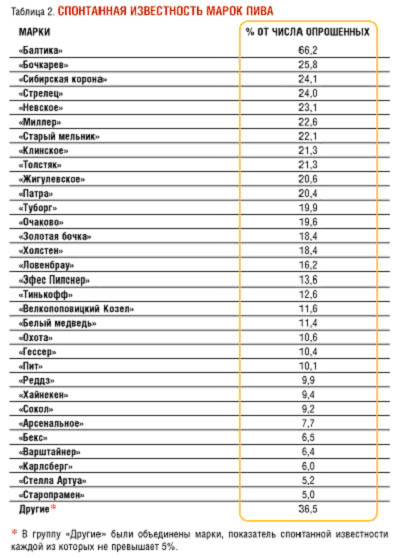

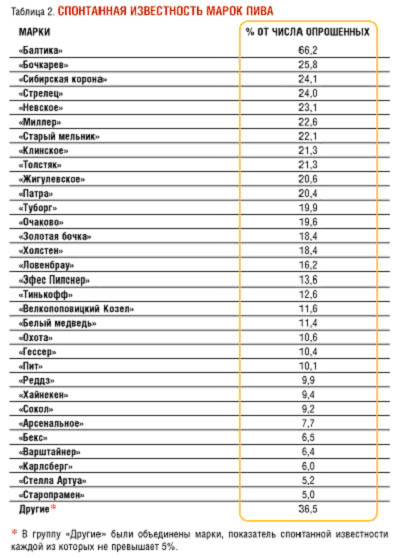

Показатели спонтанной

известности, прежде всего, свидетельствуют о степени идентификации торговой

марки. В ходе анкетирования выяснилось, что самой известной в Екатеринбурге

является марка "Балтика" (ОАО "Пивоваренная компания "Балтика", Санкт-Петербург)

- ее назвали 66,2% от числа активных потребителей пива. Следующий за ней брэнд

"Бочкарев" (ООО "Пивоварня Хейнекен", Санкт-Петербург) уступает ей более чем в

два раза - его вспомнили около 26% респондентов. Третье место практически

поделили марки "Сибирская корона" (Sun Interbrew) и "Стрелец" (ОАО "Патра",

Екатеринбург), набравшие, соответственно, 24,1 и 24% голосов.

Интересно отметить достаточно

высокие показатели известности марки "Миллер" (ООО "Калужская пивоваренная

компания") - ее без подсказки назвали 22,6% екатеринбуржцев (табл. 2).

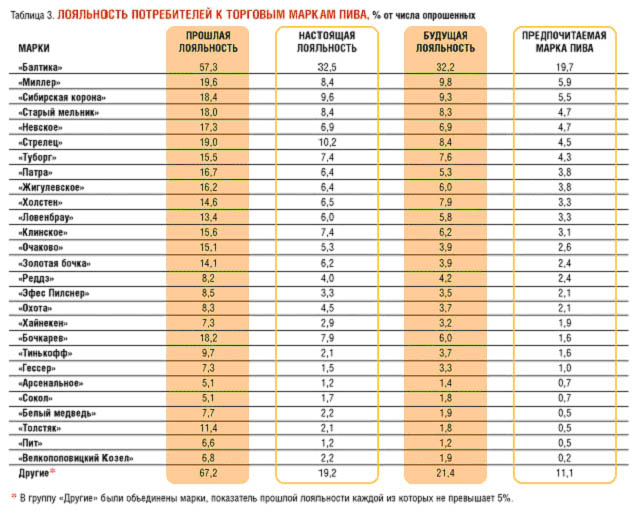

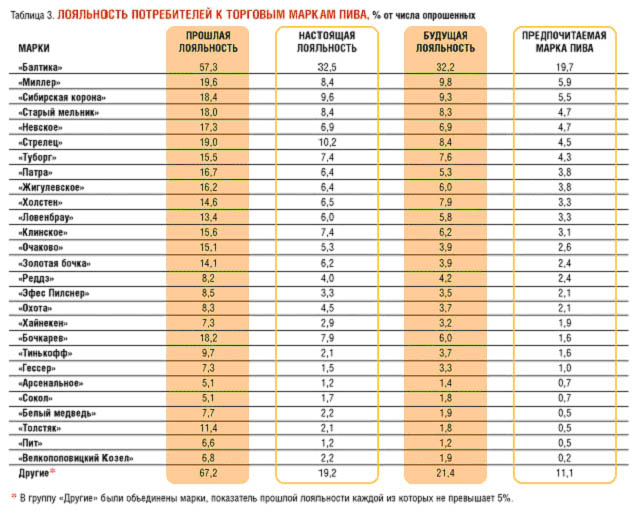

В ходе исследования замерялся уровень

лояльности потребителей к торговым маркам (табл. 3).

Для определения прошлой лояльности респондентам был предложен список марок и

задан вопрос: "Пиво каких из этих торговых марок вы когда-либо покупали?". При

выявлении настоящей лояльности задавался вопрос: "Пиво каких торговых марок вы

покупали в течение последнего месяца?". А для определения будущей лояльности

вопрос звучал так: "Пиво каких торговых марок вы будете покупать в дальнейшем?".

Кроме того, выявлялась и предпочитаемая марка.

Как показали результаты

проведенного тестирования, "Балтика" лидирует не только в рейтинге спонтанной

известности, но и по всем пунктам рейтинга лояльности. Так, пиво этой марки хотя

бы однажды пили 57,3% опрошенных, в настоящее время потребляют 32,5%, а в

будущем планируют покупать 32,2% респондентов. К тому же почти 20%

екатеринбуржцев назвали "Балтику" предпочитаемой маркой.

Отношение

екатеринбургских потребителей к другим маркам не столь однозначно. Так,

например, по показателям прошлой и будущей лояльности, а также как

предпочитаемая марка на вторую позицию выходит "Миллер", однако в рейтинге

настоящей лояльности он проигрывает "Стрельцу" и "Сибирской короне" и делит

третье место со "Старым мельником" (ЗАО "Пивоварня "Эфес-Москва").

Интересно отметить ситуацию с "Бочкаревым": несмотря на высокие позиции в

рейтингах спонтанной известности и лояльности, в качестве предпочитаемой марки

его назвали менее 2% участников опроса.

Сравнивая показатели настоящей

и будущей лояльности к маркам импортного и лицензионного пива, можно отметить

наметившийся рост объема продаж продукции этого сегмента. Этот факт подтверждает

прогнозы экспертов.

Учитывая показатели спонтанной известности марки и

лояльности потребителей можно говорить о конкурентных преимуществах того или

иного брэнда, а анализируя показатели спонтанной известности рекламной компании,

можно оценить степень информированности потенциального покупателя. Регулярно

замеряя перечисленные показатели, можно с уверенностью говорить о вкладе

рекламной кампании в формирование показателей известности марки и

лояльности.

Согласно

полученным результатам, в Екатеринбурге лучше всего знают рекламу пива "Балтика"

- ее вспомнили 37,1% от числа опрошенных, на второй позиции с показателем 17,2%

респондентов оказалась реклама "Толстяка". Далее следуют кампании таких марок,

как "Сокол" и "Клинское", набравшие, соответственно, 12,4 и 12,0% голосов (табл.

4).

Кроме того, важным фактором при оценке рекламной компании является ее рейтинг и

антирейтинг, т.е. оценка эмоционального и содержательного фона рекламы

потенциальными потребителями. К примеру, рекламная компания может быть известной

и с охватом значительной аудитории, но при этом иметь низкий рейтинг. Такие

показатели отрицательно сказываются и на имидже самой марки.

В целом, результаты

проведенного исследования свидетельствуют о том, что рынок пива Екатеринбурга

динамично развивается: в настоящее время развитой конкуренцией характеризуются

mass- и medium-сегменты, в которых широко представлена продукция многих торговых

марок. Интерес представляет сегмент premium, представленность и известность

марок в котором пока крайне низки.

* Наименования компаний перечислены в алфавитном порядке.

** В данной статье

за основу взята следующая градация пива по крепости: безалкогольное - до 0,5%,

легкое - до 3-3,5%, классическое (обычное) - до 5%, крепкое -

5-9%.

Елена

Кадушникова

назад

|